Sosem késő a göngyölítés és szünetelés szabályait átismételni

Olvasási idő: 9 perc

Erről a témáról 2026-01-22 írtunk FRISS INFORMÁCIÓKAT: Őstermelők és egyéni vállalkozók átalányadózása 2026-ban

2023. év végére számos kérdésünkre választ kaptunk. Például arra, hogy az SZJA bevallásban adózási módot változtatók (vállalkozói jövedelemadózásról átalányadózásra, vagy átalányadózásról vállalkozói jövedelemadózásra áttérők) miatt csak május végén kezdi el az adóhatóság összefésülni az adatokat, és kiküldeni a hiányzó ’58-as bevallások benyújtására kötelező felszólító leveleket.

Ennek ok, hogy egészen májusig a NAV-nak semmiféle információ sincs arról, hogy kinek milyen gyakoriságú bevallást kellett volna/ kellene beküldenie.

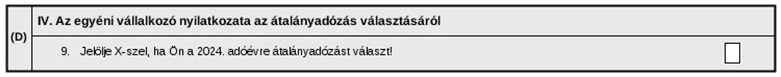

A másik kérdés, amely nagy port kavart a tavalyi év folyamán, hogy ha az egyéni vállalkozó már előző évben is átalányadózó volt, és aktuális adóévre is az szeretne maradna, akkor kell-e vajon ikszelnie az ’53-as bevallás 13-01-es lap IV. blokkjának 9. sorában található kockában.

Szerencsére bebizonyosodott, hogy ilyen esetben nem kell jelölést tenni, csak akkor, ha az egyéni vállalkozó az aktuális adóévre vállalkozói jövedelemadózás helyett választja az átalányadózást.

Akik pedig ennek ellenére ikszelték a 2023. évre vonatkozó ’53-as bevallásban, akkor az ősz folyamán kaptak a NAV-tól egy levelet, hogy nem tudják elfogadni az átalányadózás választását, hiszen már eleve átalányadózók voltak, és továbbra is azok maradnak, mivel az átalányadózás megszűntetésére vonatkozó bejelentést nem tettek.

Szünetelés

A harmadik bizonytalanságot okozó kérdéskör a tevékenységet szüneteltetése volt, ezzel összefüggő szabályozásban tavaly nyáron, és idén év elején is bekövetkeztek jelentős változások.

A tavalyi változás lényege, hogy 2023. július 15. óta a tevékenységét szüneteltető egyéni vállalkozónak, ügyvédnek, szabadalmi ügyvivőnek, valamint közjegyzőnek nem kell soron kívül bevallást benyújtania, hanem azt elegendő a teljes bevallási időszak végén beküldenie. Ezáltal a 2458. sz. bevallás főoldalán a „Bevallás típusa” kód megadásánál már nem választható ki az „S” jelölés, amelyből korábban kiderült a szüneteltetés ténye.

Viszont „cserébe” a szüneteltetés időtartamát fel kell tüntetni a 02-es lapo(oko)n a „Biztosítás szünetelése, járulékfizetés alól mentes időtartam” rovatban. Ha két hónapot érint a szüneteltetés, akkor két 02-es lapot kell készíteni „51”-es kóddal.

Mára már az is kiderült, hogyha a szüneteltetés a teljes negyedévben fennállt, akkor az adóhatóság nem hiányolja az adott negyedéves ’58-as bevallást nullásan, a 02-es lapokat az „51”-es kóddal kitöltve.

2024. évi változás a szünetelő egyéni vállalkozók kapcsán, hogy ezentúl minimális járulékfizetés (TB + szociális hozzájárulási adó) szempontjából a tevékenység szüneteltetése már csak teljes naptári hónapra értelmezhető.

Ugyanis azokban a hónapokban, amelyekben az egyéni vállalkozó nem a hónap egészében szüneteltet, nem kerülhet már sor arányosításra, azaz a TB járulékot és a szociális hozzájárulási adót a teljes hónapra meg kell fizetni.

A változás miatt most már nem csak a katásoknak, de a többieknek is csak teljes hónapra érdemes szüneteltetniük.

Tehát például a fenti képen látható 2024. január 28-tól indult szüneteltetés nem befolyásolja az AT-01-es lap kitöltését.

Azaz, ha január hónapra a minimum alap után kell az egyéni vállalkozónak a társadalombiztosítási járulékot és szociális hozzájárulási adót fizetnie, azt nem szabad napra pontosan learányosítani. Viszont ha a szüneteltetés február hónap egészében is fennállt, akkor a februári AT-02-es lap már nullásan töltendő ki.

Az adóhatóság jelenlegi álláspontja szerint ilyen esetben 2024. január 28-tól 2024. január 31-ig terjedő időszak napjaira már egészségügyi szolgáltatási járulékot is kell fizetni. Ennek havi összege jelenleg 11 300 Ft, napi összege pedig 380 Ft.

Reméljük hamarosan rájön az adóhatóság arra, hogy így dupla járulékfizetés történik a szüneteltetés törthavi időtartamára, és csak következő hónap elsejétől fogják előírni a köznyelvben csak „saját TB”-ként ismert járulékot.

Sajnos a katások esetén is el kellett telnie egy pár évnek, mire az adóhatóság az eljárásrendjét megváltoztatta.

A szüneteltetés kivételével a többi esetben (pl. táppénz, CSED, GYED, GYES), ha az csak a hónap egy részében áll fenn, akkor továbbra is irányadóak az arányosítási szabályok.

Változással nem érintett területek

Jó hír, hogy a 2458-as bevallás többi részének kitöltésében egyelőre úgy tűnik, hogy az előző évihez képest semmilyen változás sincs.

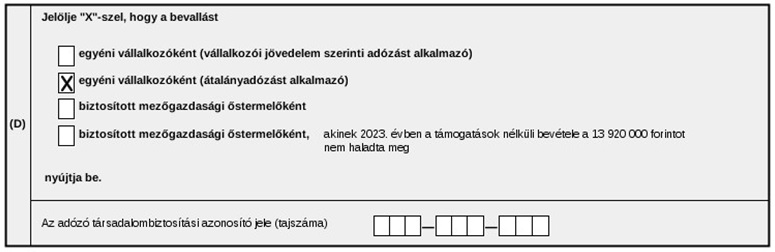

Ugyanúgy a főoldal D blokkjában kell választanunk, hogy milyen minőségben küldjük be a bevallást (vállalkozói jövedelem szerinti adózást alkalmazó, átalányadózó, őstermelő), és ennek függvényében nyílnak fel a bevallás további fülei.

A vállalkozói jövedelemadózás szerint adózó egyéni vállalkozóknak a szokásos 01-01 és 01-02-es lapot kell kitölteni.

Az átalányadózóknak pedig e helyett továbbra is az AT-01, AT-02 és AT-03-as lapokat kell kitölteniük, melyeken külön-külön havi bontásban kell szerepeltetni a negyedév egyes hónapjainak adatait.

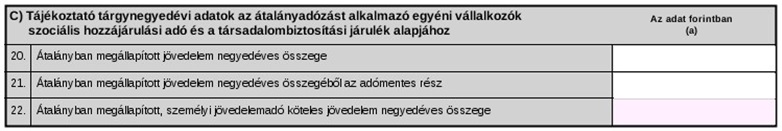

Továbbra is az NY-es lap 20-21. soraiban kell feltüntetni az átalányban megállapított jövedelem negyedéves összegét, és ebből az adómentes részt

Göngyölítés még egyszer

A társadalombiztosítási járulék és szociális hozzájárulási adó alapjának kiszámításánál a tavaly bevezetésre került ún. göngyölítéses szabályt kell továbbra is alkalmazni.

Sajnos főleg év végén tapasztaltam azt, hogy ez a szabály még nem mindig világos sok kolléga számára.

Álljon itt tehát ismétlésként ennek a lényege:

- negyedévente össze kell adni az aktuális negyedévben és az azt megelőző negyedévekben megszerzett összes adóköteles jövedelmet,

- abból ki kell vonni a megelőző negyedévekben járulékalapként már figyelembe vett összeget,

- majd pedig az ily módon megkapott összeget el kell osztani annyi hónappal, amennyiben az egyéni vállalkozó a tárgynegyedévben biztosított volt.

A számításnál pedig minden olyan hónapot figyelembe kell venni, amelyben a vállalkozó biztosítási jogviszonya legalább egy napig fennállt.